DSN : questions-réponses

Le passage en DSN des déclarations périodiques aux caisses CIBTP peut s’accompagner de questions pratiques : comment déclarer telle ou telle situation ? comment paramétrer les modalités de paiement ? Les réponses vous attendent ici !

À partir de quelle date l'entreprise a-t-elle l'obligation de transmettre une DSN à sa caisse ?

Depuis la paie de janvier 2022, la déclaration sociale nominative (DSN) est transmise à la caisse CIBTP, dès lors que le logiciel de paie du déclarant est à jour et que le code Caisse professionnelle de congés payés est renseigné sur chaque contrat salarié en particulier.

Pour en savoir plus sur le paramétrage et la saisie des données dans le logiciel de paie, voir la Fiche de paramétrage DSN disponible sur ce site ainsi que la fiche consigne Net-entreprises n°2319.

Après réception de la DSN, la caisse informe-t-elle des éventuelles anomalies rencontrées ?

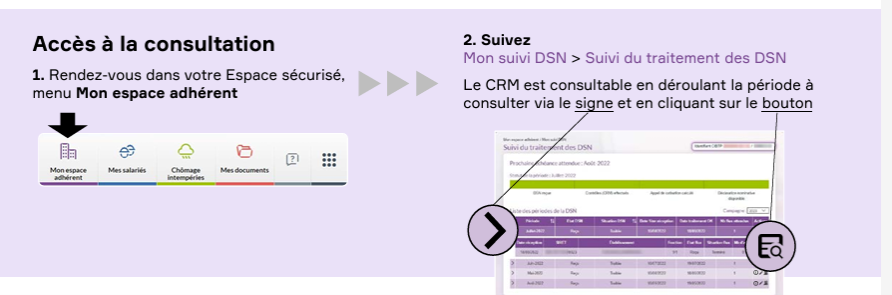

Oui. Dès réception de la DSN, la caisse procède à des « contrôles métier » afin de vérifier la cohérence et la qualité des données reçues. Un compte-rendu métier (ou CRM) est produit. Il est consultable et exportable au format CSV durant six mois dans votre Espace sécurisé >Mon espace adhérent > Mon suivi DSN > Suivi du traitement des DSN. Il est également mis à disposition au format PDF dans votre tableau de bord Net-entreprises.fr ou Msa.fr pendant trois mois.

Si des anomalies relatives aux données de la déclaration sont détectées dans la DSN, le CRM vous en informe avec précision. Ces anomalies peuvent nécessiter des régularisations dans les prochaines DSN et, dans certains cas, un ajustement des paramètres renseignés dans le logiciel de paie.

Pour en savoir plus sur le paramétrage du logiciel de paie, consultez la fiche de paramétrage disponible sur ce site et n’hésitez pas à consulter les fiches consignes Net-entreprises.

Une entreprise qui déclare et cotise à la caisse par trimestre conserve-t-elle cette périodicité avec la DSN ?

La périodicité de la DSN est mensuelle pour suivre le cadencement de la paie. Elle s’applique pour l’ensemble des déclarations y compris les déclarations aux caisses CIBTP, depuis janvier 2022.

Par souci de cohérence, le règlement des cotisations suit également le rythme mensuel pour l’ensemble des entreprises.

En cas d’erreur dans la déclaration des bases de cotisations, comment procéder pour rectifier ?

En DSN il vous est possible de rectifier, en plus ou en moins, les bases de cotisations d’une DSN du mois M dans une DSN ultérieure grâce aux dates de début et de fin de rattachement présentes dans le Bloc 78 Code de base assujettie.

Pour une bonne prise en compte de vos régularisations, la caisse recommande de positionner la date de début de rattachement au premier du mois et la date de fin de rattachement au dernier jour du mois concerné par la régularisation.

Si la régularisation porte sur plusieurs mois alors il convient de déclarer autant de périodes de rattachement que de mois à régulariser.

Pour en savoir plus, consultez la fiche consigne Net-entreprises n°2327.

Comment déclarer les absences relatives à une période d'arrêts pour cause de chômage intempéries ?

Dans la DSN, vous devez indiquer la période d’arrêt en précisant la nature de la suspension de l’exécution du contrat de travail : code 507 Suspension pour cause de chômage intempéries ainsi que les jours de début et de fin de la suspension de l’exécution du contrat.

- "Bloc « Autre suspension de l’exécution du contrat » : la nature : Suspension pour cause de chômage intempéries code 507, ainsi que les jours de début et de fin de la suspension de l’exécution du contrat.

- Bloc « Rémunération » : le type Heures correspondant à du chômage intempéries code 25, ainsi que le volume d’heures et la rémunération correspondante

Attention : Les déclarations des heures d'absence et des indemnités versées au titre des arrêts de travail pour cause de chômage intempéries ne dispensent pas le déclarant de produire les déclarations de travail pour cause de chômage intempéries qui font l'objet d'une démarche spécifique.

Celles-ci doivent obligatoirement être renseignées, dans les délais impartis, à partir de votre Espace sécurisé (rubrique chômage intempéries > saisir une déclaration) ou via Net-entreprises.fr3 (se connecter au service Net-intempéries BTP) en précisant les éléments liés au chantier dont l’activité a été suspendue.

Comment renseigner la DSN pour des salariés dispensés de déclaration à la caisse CIBTP ?

Le cas se présente notamment pour les salariés ayant un statut de VRP et les mandataires sociaux, sans contrat de travail.

Dans ce cas, la rubrique « S21.G00.40.022 - Code caisse professionnelle de congés payés » ne doit pas être renseignée. Les informations relatives à ces salariés ne seront pas transmises à votre caisse.

Quelles rubriques DSN doit-on utiliser pour renseigner le code métier et le code classification BTP ?

Le code métier BTP doit être complété dans la rubrique S21.G00.40.005 Code complément PCS-ESE selon la nomenclature des codes Métier définie par la Profession et disponible dans la fiche de paramétrage à disposition sur ce site.

Pour en savoir plus, consultez la fiche consigne Net-entreprises n°2333.

Le code classification doit être complété dans la rubrique S21.G00.40.041 Positionnement dans la convention collective selon les nomenclatures des codes classification définies par les conventions collectives nationales et régionales (pour les DOM) contenues dans la fiche de paramétrage spécifique à votre caisse, à disposition sur ce site.

Pour en savoir plus, consultez la fiche consigne Net-entreprises n°2332.

Comment déclarer les heures supplémentaires structurelles ?

Définition des heures supplémentaires structurelles

Ce sont les heures portées par le contrat du salarié, qui sont supérieures à la base légale de temps de travail de l’entreprise.

Exemple : en partant d’une base légale de temps de travail de 151,67 heures, soit 35 heures par semaine (cas général), si le contrat du salarié indique un temps de travail de 39 heures par semaine, alors le salarié aura 4 heures supplémentaires structurelles hebdomadaires (39 heures – 35 heures = 4 heures).

Déclaration des heures supplémentaires structurelles

Les heures supplémentaires structurelles sont à déclarer à la rubrique S21.G00.51.011 avec un type 018 Heures supplémentaires structurelles et sont à prendre en compte dans leur globalité dans le salaire de base (type 010) et dans le salaire rétabli reconstitué (type 003)

Le nombre d'heures supplémentaires structurelles et le montant associé doivent, en parallèle, être respectivement renseignés dans les rubriques S21.G00.51.012 Nombre d'heures et S21.G00.51.013 Montant.

De plus, elles doivent être prises en compte dans les rubriques suivantes :

- S21.G00.40.012 Quotité de travail de référence de l’entreprise pour la catégorie du salarié

Uniquement si elles s’appliquent à tous les salariés de la même catégorie - S21.G00.40.013 Quotité de travail du contrat

Exemple : si S21.G00.40.013 = 160 heures et que la base légale de temps de travail est de 151,67 heures, alors il y a 8,33 heures supplémentaires structurelles mensuelles. - S21.G00.53.001 Type d'activité - Type 01 Travail rémunéré

- S21.G00.53.003 Unité de mesure - Type 10 Heure

- S21.G00.53.003 Unité de mesure - Type 21 Forfait heure

IMPORTANT : cas d’un salarié ayant des absences sur la période

Dans tous les cas et même lorsque le salarié a des absences sur la période (congés, maladie, accident du travail…), les heures supplémentaires structurelles doivent être déclarées dans leur intégralité (telles que prévues dans le contrat). Il ne faut donc pas les proratiser en fonction du temps de travail réellement exercé et ce, même si elles ne sont effectivement pas toutes effectuées.

Pour en savoir plus, consultez la fiche consigne Net-entreprises n°1975.

Pourquoi le salaire moyen et le taux horaire ne figurent-ils pas dans la DSN ?

Ces données ne sont pas intégrées dans la norme DSN ; elles seront à saisir lors de la demande de congé que l’entreprise adressera à la caisse via l’Espace sécurisé.

Comment le déclarant est-il averti que sa DSN est bien parvenue à la caisse ?

Un accusé de réception visible sur le tableau de bord Net-entreprises.fr informe le déclarant de la bonne réception par la caisse de sa DSN. Il est normalement émis dans les 6 jours ouvrés suivant la date d’exigibilité de la déclaration (soit le 5 ou le 15 du mois suivant la période de paie + 6 jours ouvrés).

Comment l’entreprise est-elle informée du montant des cotisations dues et de l’exigibilité ?

Après réception des éléments contenus dans la DSN mensuelle, la caisse CIBTP calcule le montant total des cotisations dues sur la période. Elle avertit ensuite l’entreprise de la mise à disposition de son relevé de compte sur l’Espace sécurisé. Celui-ci détaille les cotisations dues, le montant total dû et sa date d'exigibilité .

Exigibilité mensuelle à 45 jours fin de mois

Le paiement est prélevé à 45 jours après le dernier jour franc du mois déclaré.

Par exemple, les déclarations dues au titre de la période de janvier sont exigibles au 15 mars.

Une entreprise qui déclare et cotise à la caisse par trimestre conserve-t-elle cette périodicité avec la DSN ?

La périodicité de la DSN est mensuelle pour suivre le cadencement de la paie. Elle s’applique pour l’ensemble des déclarations y compris les déclarations aux caisses CIBTP, depuis janvier 2022.

Par souci de cohérence, le règlement des cotisations suit également le rythme mensuel pour l’ensemble des entreprises.

Si un salarié entre en cours de mois, doit-on proratiser le salaire déclaré ?

Si un salarié entre en cours de mois, doit-on proratiser le salaire déclaré ?

Le salaire de base à déclarer doit être celui prévu au contrat. Ainsi, pour un salarié dont le salaire dans le contrat est fixé à 2 000€ mais dont le contrat débute en milieu de mois, il faut déclarer dans deux blocs S21.G00.51 "Rémunération" distincts :

- Un bloc portant le type "001 - Rémunération brute non plafonnée" avec un montant de 1000€ (montant proratisé en fonction du nombre de jours de travail sur ce mois) ;

- Un bloc portant le type "010 - Salaire de base" avec un montant de 2000 € (rémunération brute habituelle du salarié, correspondant généralement à la première ligne du bulletin de salaire)

Les informations relatives à ce sujet sont renseignées dans la fiche consigne 1323.